银行催收是银行业务中不可避免的环节,其中以利息为中心是银行催收中的一种手段。本文将从四个方面对银行催收以利息为中心进行阐述,包括催收标准、利息计算、风险防范以及催收效果评估。

银行催收是根据一定的标准进行的。对于拖欠还款的客户,银行应该先与客户进行联系,并提醒其还款。如果客户长期不还款,银行会对其进行逾期催收,同时采取法律手段进行追偿。在催收过程中,利息是其中一个核心标准。利息是指借款人欠银行的本金计算产生的费用。银行在催收中,会根据贷款协议中的利息条款,按照已经发生的逾期天数进行计算,对逾期欠款进行催收。

在催收中,银行通常会对客户进行分类处理,包括普通催收、策略催收和法律催收。对于一些良好的客户,银行会进行优惠催收,同时还会根据实际情况考虑适当减免利息,以便保住这些客户。

在催收中,利息的计算是银行催收工作的核心环节。银行通常会根据利率和逾期天数来计算逾期利息。根据贷款协议,银行对逾期利息有硬性规定,并会对逾期利息进行明确要求。

在计算利息时,多数银行采用简单利息计算方法。简单利息计算是指根据贷款协议中规定的利率和违约天数,直接计算出逾期应该支付的利息。此外,还有一种复利计算方法。复利计算是指在原本利息的基础上,再次按照一定的利率重新计算,以此来产生更多的利息。复利计算通常在逾期时间较长的情况下才会采用。

在银行催收中,风险防范是非常重要的。银行需要通过一系列措施来避免催收产生的风险。首先,银行催收人员需要具备专业知识,以便能够分析借款人的还款能力,以及判断是否存在风险。其次,银行需要建立有效的客户信用档案,通过客户征信信息、收入来源、及其他相关资料,全面了解客户的借贷情况,并对客户的风险程度进行评估。同时,需要加强对客户的关注与沟通,及时识别风险,以保障银行的借贷安全。

银行对于催收效果需要进行不断的评估。银行催收人员通常需要将催收工作效果进行定期分析和评估,并制定合理的催收策略。同时,银行还应该定期公开催收效果,通过逾期情况、催收回收率等指标,全面反映催收工作情况。

在催收中,银行需要灵活掌握各种催收方法和技巧,并根据实际情况进行分析和判断。以利息为中心是银行催收工作中的一个重要手段,需要通过合理的风险预警和防范,确保银行的借贷安全与客户的利益最大化。

综上所述,银行催收:以利息为中心?是银行业务中至关重要的一个方面。在催收过程中,银行需要根据一定标准进行催收,进行利息计算,注重风险防范,并对催收效果进行定期评估。只有通过科学有效的催收方法,及时收回逾期贷款,银行才能保障自身的借贷安全,同时还能维护良好的客户关系。

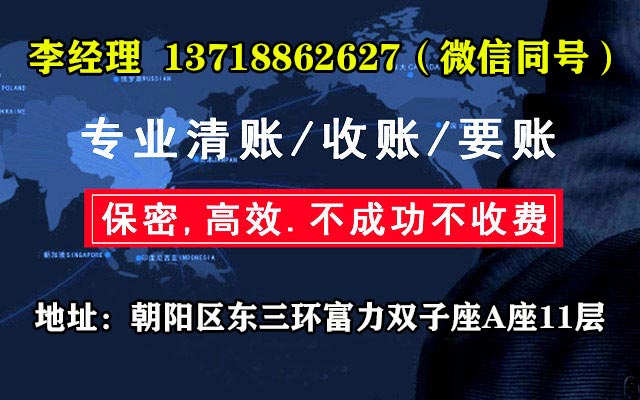

#北京要账公司最新消息#北京市通州区要账公司#北京要账公司就搜龙鑫天下#北京龙啸九洲要账公司

#北京最正规要账公司哪家好#北京要账公司#北京要账公司皆寻龙鑫天下

扫一扫二维码

用手机访问